【この記事でわかること】

- 相続税の計算方法・期限

- 相続税を払えないときにどうするか

相続したマンションを売却するなら「すむたす売却」

相続税を滞納してしまうと、延滞税や追徴課税が発生したり、マンションが差し押さえられたりしてしまいます。手持ち資金での支払いが難しい場合は、相続したマンションを売却するなどして、期限内に支払いを終えるようにしましょう。

マンションを決められた期間内に確実に売却したい方には、「すむたす売却」がオススメです。

すむたす売却は、お客さまの事情に適したオーダーメイドの売却プランを提供しています。

例えば、「相続税の納付期限が迫っているけど、できるだけ高値で売却したい」という場合は、買取保証付きの仲介売却を行うことで、高値での売却を目指しつつ、万一売れなかった場合のリスクを回避することができます。

また、弊社による直接買取をご希望される場合は、「最短2日」「仲介手数料無料」「お部屋の状態はそのまま」でマンションを売却することができます。

少しでも興味のある方は、一度査定だけでもしてみてはいかがでしょうか。

電話番号や氏名などの個人情報の入力は不要なので、迷惑な営業を受ける心配もなく、「まずはいくらで売れるかだけ知りたい」という方も安心して利用できます。

マンションの相続税の計算方法

マンションの相続税が払えなくなる方の多くが、納税額を事前に調べていません。まずは相続税の計算方法をしっかりと確認しましょう。

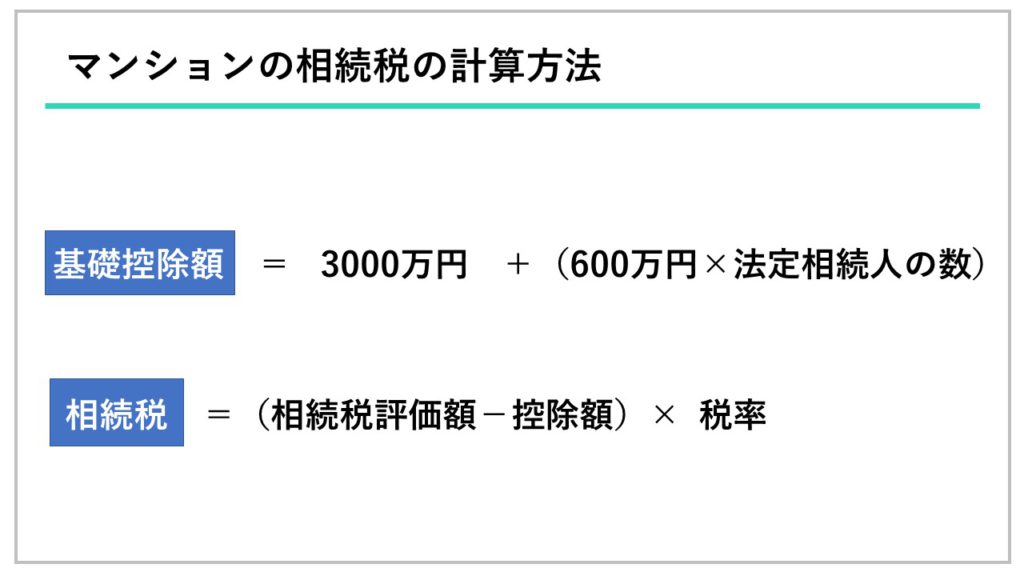

相続税は、相続によって取得した遺産総額に対して課税される税金ですが、相続に伴い必ず発生するわけではありません。相続税には、遺産総額が基礎控除の範囲内に収まらない場合にのみ発生します。相続税の基礎控除額は、以下のように計算します。

遺産総額が基礎控除額を超える場合は、相続税が発生します。マンションの相続税は以下の計算式を用いて算出します。

マンションの相続税の支払期限

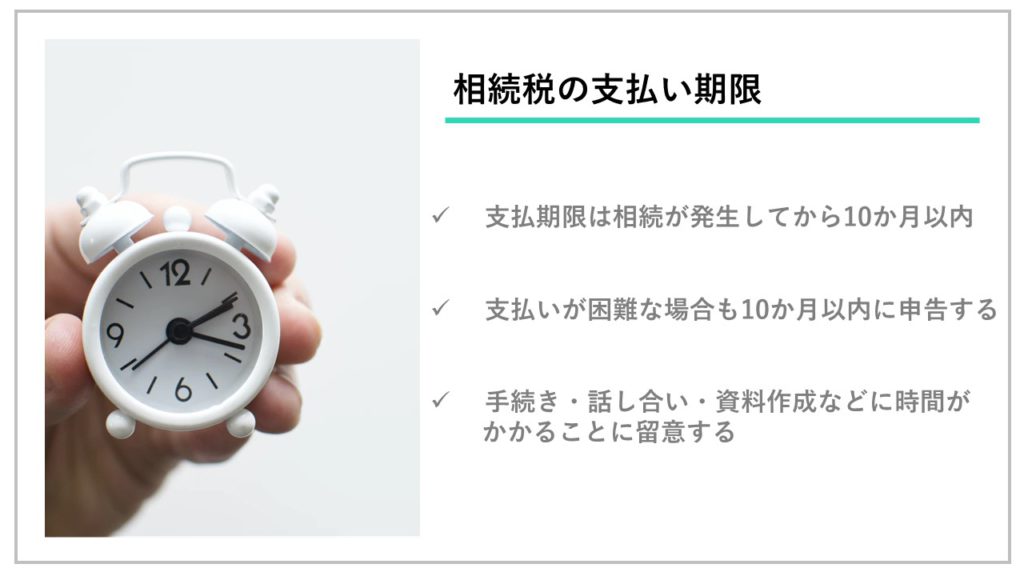

相続税の申告期限と支払期限は、どちらも相続開始を知った日(被相続人の死亡日)の翌日から10ヵ月です。申告期限や支払い期限が土日祝日である場合には、月曜日またはその翌日になります。

期限を過ぎてから申告をしても、相続税は支払わなくてはいけないので注意しましょう。相続税が支払えないのであれば、必ず申告期限内に申告をしなくてはいけません。

10ヶ月以内と聞くと、期間的に余裕があると思う方も多いのではないでしょうか。実は、相続にはさまざまな手続きが必要で、早めに準備を進めないと手遅れになってしまうこともあります。

マンションに限らず、相続をするためには手続きや話し合い、資料の作成など、さまざまなステップを踏まなくてはなりません。

法定相続人同士での話し合いがスムーズに進み、誰が何を相続するのかを決められれば、手続きも進めやすいでしょう。しかし、相続人同士での話し合いでは、揉めたりトラブルに発展したりといったケースも少なくありません。この場合、話し合いの場を設けて遺産を分配しなくてはならず、より多くの時間がかかってしまいます。

相続人が亡くなったショックを癒す時間、葬儀や遺品整理などの時間も必要ですが、相続の手続きもなるべく早めに始めるようにしましょう。

相続税を払わないとどうなる?

相続税は、相続開始を知った日の翌日から10ヶ月以内に申告/支払をする必要があります。期限内に相続税を支払わなかった場合は、どうなるのでしょうか。

相続税を期限内に支払わないと起こること

- 延滞税や追徴課税が発生する

- マンションが差し押さえられる

延滞税や追徴課税が発生する

支払期限を1日でも過ぎてしまうと、ペナルティとして延滞税や追徴課税が発生します。

申告は期限通り行ったものの支払を滞納した場合は、年2.8~9.1%の延滞税が発生します。

申告を行っていなかった場合(無申告の場合)や、誤った内容の申告をした場合は、5~40%の追徴課税が発生します。

| 状況 | 追徴課税の税率 |

|---|---|

| 期限超過後に自主的に納付 | 5% |

| 税務調査が入った場合 | 15% |

| 申告した額が実際より少なく、税務調査前に再申告 | 5% |

| 深刻視多額が実際より少なく、税務調査後に再申告 | 10% |

| 故意に虚偽の申告をした場合 | 35% |

| 故意に申告書を提出せず、財産を隠した場合 | 40% |

マンションが差し押さえられる

マンションの相続税を支払えないで放置していると、財産が国に差し押さえられ、没収されてしまいます。もちろん、相続税が支払えないからといって、いきなりマンションを没収されるわけではありません。

相続税が支払えず、マンションが没収されるまでの流れは、次の通りです。

相続税滞納からマンション差し押さえまでの流れ

- 督促状が届く

- 税務署から電話または訪問される

- 最終督促状が届く

- 差押え予告がされる

- 差押調書が届く

- 差押えされる

マンションの相続税が支払えないからといって、必ずしも上記のような流れになるとは限りません。滞納額や税務署への連絡状況などにより、対応が異なるケースもあります。あくまで紹介した流れは一般論なものなので、参考程度に捉えてください。

マンションの相続税を払えない場合の4つの対処法

マンションの相続税は、想像以上に高額になることもあります。マンションの相続税が支払えないとき、どのように対処すれば良いのでしょうか。マンションの相続税が支払いない場合の3つの対処法を紹介します。

マンションの相続税が払えない場合の4つの対処法

- 延納

- 物納

- マンションを売却して現金化

- 相続ごと相続放棄する

延納

マンションの相続税が支払えない場合の対処法の1つ目は、「延納」です。

延納とは、基本的に一括で支払わなくてはいけない相続税を、最大20年間の分割払いにできる制度です。「今すぐに相続税は支払えない」「でもマンションを手放したくない」という方には、延納がおすすめです。

しかし、延納はどんな方にも認められるわけではありません。延納が認められるのは、次の条件が満たされているときです。

延納を認められるための条件

- 相続税額が10万円を超えている

- 金銭での納付が困難な金額の範囲内である

- 期限の「延納申請書」及び「担保提供関係書類」の提出

- 延納税額に相当する担保の提出

「金銭での納付が困難な金額の範囲内である」については、相続人が所有していた金融資産で納税が完了できるケースでは適用できません。例えば相続人が100万円の金融資産を持っていて、相続税が70万円だった場合です。

また、「延納税額に相当する担保の提出」については延納する税額が100万円以下かつ延納期間が3年以下である場合には提出不要です。

延納が認められた場合、延納する税額を延納期間で割り、毎年の支払額を算出します。このとき、支払いは年に1回です。延納する税額に対しては、利子も課税されます。

延納のメリット

延納には、一度に多額の相続税を払わずに毎年一定額を支払うことで納付できるメリットがあります。計画的に相続税を支払えるので、家計が圧迫されづらくなるでしょう。

延納のデメリット

延納期間中は、延納税額に利子税がかかるデメリットがあります。

利子税は、相続財産に占める不動産等の割合によって異なります。5年から最長20年までの期間で年2.1%から年6%までの税率が定められています。

物納

マンションの相続税を支払えない際の対処法の2つ目は、「物納」です。

物納とは、現金ではなく相続した不動産を相続税の代わりに納めることです。主に、延納したにもかかわらず、相続税が支払えない場合に利用されます。

物納できる財産については、「被相続人から相続したもの」に限定されています。自分が元々所有していた財産で物納はできません。

さらに、被相続人から相続したものなら、何でも物納できるとは限りません。物納できる財産とは、相続税評価額で評価されているものに限定されています。わかりやすいものとしては不動産です。不動産であれば相続評価額が付くので、物納が認められます。

物納のメリット

物納をするメリットは、財産を自分自身で売却する必要がないことです。

「売却しても大した価値がない」「売却活動に割く労力がない」という場合は、物納を検討する余地があるでしょう。

物納のデメリット

一方、物納のデメリットは物納が許可されるまでの期間、利子税が課される点です。ほかにも、物納する財産の評価額が市場価格より低くなってしまうことが多いのも、デメリットといえます。

マンションを売却して現金化

マンションの相続税が支払えない際に取れる対処法の3つ目は、マンションを売却して現金化する方法です。

相続税支払いのために「相続した財産」を売却するケースの多くは、マンションや土地などの不動産を相続した場合です。

相続税を支払えるだけの現金がない場合、相続財産を売却して、その一部を納税に充てる方法があります。支払い期限までに売却をして現金化できるなら、売却益を相続税の支払いに充てることが可能です。

現金化のメリット

現金化するメリットは、持っていても仕方のない不動産を手放し、現金化できることです。

マンションは所有しているだけでも、固定資産税、管理費、修繕費などの費用が発生します。誰かが住んだり、運用する予定がないマンションに関しては、売却するのがおすすめです。

現金化のデメリット

現金化のデメリットは、売却活動のスケジュールがタイトになる点です。

売却益から相続税を支払いたいのであれば、相続税の申告・納付期限である10ヵ月以内に、売却を済ませて現金化しなくてはいけません。マンションの売却期間は、3か月~6ヶ月程度と言われており、売却開始が遅れてしまうと、焦って安値でマンションを手放してしまう可能性があります。

なお、相続したマンションがなかなか売れず、相続税を期限内に支払うことも難しい場合は、「延納」をするのもひとつの手段です。

相続税ごとマンションを「相続放棄」する

相続税が支払えない場合、相続放棄も選択肢として検討してみましょう。ただし、一度相続放棄をすると、財産は一切受け取れなくなってしまいます。慎重に判断しましょう。

相続放棄に向いているのは、相続税の負担が大きかったり、相続財産に借金やローンなどの債務が含まれたりしている場合です。持っているだけで損になってしまう不動産なのであれば、思い入れはあっても手放した方がいいかもしれません。

相続放棄のメリット

相続放棄をすると、相続税の支払い義務がなくなります。さらに、相続した財産の中に借金やローンがあった場合、それを負担せずに済みます。持っていて損してしまう財産があるようであれば、相続放棄は十分メリットのある選択肢でしょう。

相続放棄のデメリット

一度放棄してしまうと、マンションだけではなく、全ての財産を受け取れなくなってしまいます。相続放棄を決断する際には、十分な検討をしましょう。