住宅を買い替えるときは、売却の方法や価格、新しく購入する物件のことなど、さまざまなことを考えなければなりません。

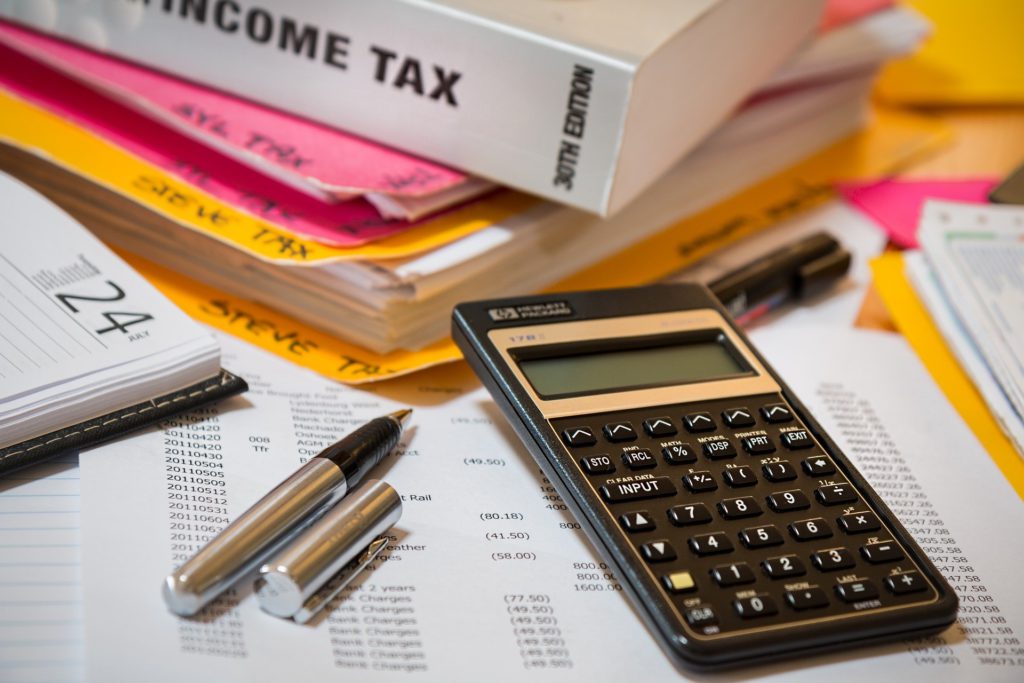

考えることが多すぎて忘れがちなのが、買い替えに伴い発生する税金です。新しい住宅の購入費や新生活の資金など、何かとお金のかかる時期…。税金の負担は、少しでも軽くしたいものです。

本記事では、住宅の買い替えで使える特例を5つ紹介。それぞれの内容や適用条件をお伝えします。

自分たちに合った特例を選び、買い替えに伴う税金の負担を軽くしましょう。

まずは住宅の売却益を確認しよう

買い替えに使える特例を紹介する前に、住宅の売却益を計算する方法をお伝えします。売却益とは、住宅の売却によっていくらの利益(あるいは損失)が出たのかを示すもの。売却益によって、使える特例も、課税される税金も変わります。

まずは、売却益の計算方法と、住宅の売却に伴い発生する税金について解説します。

売却益の計算方法

住宅の買い替え特例を使うなら、まずは売却益を計算しなければなりません。

売却益とは、住宅の売却によって得られた利益のことで、法的には譲渡所得と呼ばれます。譲渡所得は、次の計算式で求められます。

計算結果がプラスであれば譲渡所得が発生し、マイナスであれば譲渡所得は発生していません。譲渡所得の有無により、使える買い替え特例は変わります。また、譲渡所得がマイナス、つまり譲渡損失が出た場合に使える特例もあります。

住宅の売却にかかる5つの税金

譲渡所得によって変わるのは、買い替えに使える特例だけではありません。売却にかかる税金も、譲渡所得によって変わります。

売却にかかる税金は、全部で5種類です。譲渡所得がプラスなら5つすべてが、マイナス(もしくはゼロ)なら2つの税金が、それぞれ発生します。

【譲渡所得がある場合】

- 譲渡所得税

- 住民税

- 復興特別税

【譲渡所得がない場合】

- 登録免許税

- 収入印紙税

本記事で紹介する特例に関わるのは、譲渡所得がある場合に発生する3種類の税金です。また、譲渡損失が発生した場合は、仕事でもらう給与にかかる所得税に、特例が適用されます。

住宅売却で利益が出たときの買い替え特例

住宅を売り、譲渡所得が発生した場合、3つの特例が候補に挙がるでしょう。次は、譲渡所得が出たときに使える特例について、具体的な適用例を見ながらお伝えします。

譲渡所得の特別控除

譲渡所得の特別控除は、別名「3,000万円の特別控除」とも呼ばれる特例です。名前の通り、住宅の売却で発生したお金から、3,000万円を控除(差し引き)できます。次の条件を満たせば、買い替えでも適用できます。

【適用条件】

- 自分が住んでいた住宅であること

- 住宅に住まなくなった日から3年後の12月31日までに売却している

- 売却した年から前々年までの間に、同特例もしくは「マイホームの譲渡損失についての損益通算及び繰越控除の特例」の適用を受けていないこと

参考:No.3302 マイホームを売ったときの特例(国税庁)

細かな適用条件はほかにもありますが、買い替えに関するものは主に3つです。気になる方は、リンクから国税庁の公式Webサイトで確認してみましょう。

では、売却額から3,000万円を控除すると何が起こるのか、計算式と併せて見てみましょう。今回は、買い替えにより1,000万円の利益が出たAさんを例にします。

住宅の購入費:2,000万円

住宅の売却額:3,000万円

3,000万円(売却価格) – 2,000万円(購入費) = 1,000万円(売却益)

1,000万円(売却益) – 3,000万円(譲渡所得の特別控除) = -2,000万円

Aさんは本来、1,000万円の譲渡所得を得ています。しかし、特例により譲渡所得を3,000万円差し引くことで、譲渡所得は発生していないことになるのです。譲渡所得なしとみなされるため、「譲渡所得税」「住民税」「復興特別税」が発生しなくなります。

所有期間に応じた軽減税率

住宅の所有期間に応じて、売却時に軽減税率が適用されます。基本的に、ほかの買い替え特例とは併用できませんが、先述の「譲渡所得の特別控除」とは併用可能です。

この特例は、「10年超所有の軽減税率」とも呼ばれます。名前の通り、所有期間が10年を超える住宅に適用される軽減税率ですが、所有10年以下でも期間に応じた軽減税率を適用可能です。

所有期間は、譲渡した年の1月1日から遡って計算します。所有期間ごとの税率を見てみましょう。

| 所有期間 | 所得税率 | 住民税率 |

|---|---|---|

| 5年以下 | 30.63% | 9% |

| 5年超 10年以下 | 15.315% | 5% |

| 10年超(譲渡所得6,000万円以下部分) | 10.21% | 4% |

| 10年超(譲渡所得6,000万円超部分) | 15.315% | 5% |

今回は、500万円の譲渡所得が発生したBさんを例に、所有期間ごとの税額を見てみましょう。

| 所有期間 | 所得税 | 住民税 | 合計 |

|---|---|---|---|

| 5年以下 | 153万円 | 45万円 | 198万円 |

| 5年超 10年以下 | 76万円 | 25万円 | 101万円 |

| 10年超 | 51万円 | 20万円 | 71万円 |

※小数点以下切り捨て

適用条件は、所有期間の部分を除き、「譲渡所得の特別控除」とほぼ同じです。細かな条件は、国税庁のWebサイトから確認できます。

No.3305 マイホームを売ったときの軽減税率の特例(国税庁)

特定のマイホームを買い換えたときの特例

特定のマイホームを買い替えたときの特例(買い替え特例)は、買い替えに伴い発生した譲渡所得への課税を、繰り延べできる特例です。

繰り延べとは、本来収めなければならない税金を、先送りするということ。税額そのものが変わったりなくなったりするわけではありません。

買い替え特例では、買い替えの際に売った住宅にかかるはずだった税金を、買い替えで買った住宅を将来売ったとき、一緒に納めることになります。今の住宅から1,000万円の売却益を得たCさんで、例を見てみましょう。

Cさんは住宅の買い替えに伴い、1,000万円の譲渡所得を得ました。本来、この1,000万円は課税対象となりますが、Cさんは買い替え特例を適用。新しく買った住宅を売るときに、一緒に税金を納めることにします。

新しい住宅は5,000万円で購入、将来7,000万円で売れるとします。買い替え特例では、以前の住宅で発生した1,000万円と、新しい住宅で発生した2,000万円の譲渡所得を、まとめて3,000万円の譲渡所得として計算。新しい住宅を売ったときに、譲渡所得の合計3,000万円が、まとめて課税対象となります。

適用条件は複数あり、特に気を付けるべきものは次の3点です。

- 売った年の1月1日時点で、土地と建物双方の所有期間が10年を超え、居住期間が10年以上であること

- 買い換える住宅は床面積50平方メートル以上、土地面積は500平方メートル以下

- 古い住宅を売った年の前年から翌年までの3年の間に、新しい住宅に買い換える

ほかの特例と比べ、適用条件がやや複雑で、満たしづらいです。国税庁のWebサイトから、しっかり確認しましょう。

住宅売却で損失が出たときの買い替え特例

住宅を売ったとき、譲渡所得が発生するとは限りません。買ったときより低い価格しか付かず、譲渡損失がでることもあります。次は、譲渡損失が出た場合に使える特例を紹介。特例を使い、損失のダメージを少しでも軽くしましょう。

譲渡損失の損益通算・繰越控除

譲渡損失の損益通算・繰越控除は、買い替えで譲渡損失が出たときに使える特例です。譲渡損失分の金額を、3年にわたり、ほかの所得から差し引けます。

ほかの所得とは、給与所得や副業収入などを指します。買い替えにより2,000万円の譲渡損失が発生したDさんで、適用例を見てみましょう。

給与所得:年収400万円

副業収入:年収100万円

Dさんはサラリーマンとして働きながら、コインランドリーを運営し、事業所得(副業収入)を得ています。Dさんの合計年収500万円から、3年にわたり、譲渡損失2,000万円を差し引いてみましょう。

1年目:2,000万円(譲渡損失の残額) – 500万円(ほかの所得の合計) = 1,500万円(繰り越せる譲渡損失)

2年目:1,500万円(譲渡損失の残額) – 500万円(ほかの所得の合計) = 1,000万円(繰り越せる譲渡損失)

3年目:1,000万円(譲渡損失の残額) – 500万円(ほかの所得の合計) = 500万円

2,000万円の譲渡損失を、ほかの所得から毎年500万円ずつ控除することで、Dさんの所得税は「収入0円」の状態で計算されます。譲渡損失そのものを軽くすることはできないものの、所得税額が減り、Dさんの経済状況には余裕が出ることでしょう。

なお、3年目には500万円の譲渡損失が残っていますが、4年目以降の繰り越しはできません。Dさんの場合は事業も行っているので、3年以内に給与と事業所得を増やし、譲渡損失を使い切ることを目指すといいでしょう。

ほかの控除とは基本的に併用できず、500平方メートルを超える住宅にも適用できません。詳しい適用条件は、国税庁のWebサイトから確認できます。

No.3370 マイホームを買い換えた場合に譲渡損失が生じたとき(国税庁)

買い替え先の住宅に適用できる特例

ここまで紹介してきたのは、買い替えに伴い「売却した住宅」に適用できる特例です。最後に、買い替えに伴い「新しく購入する住宅」に適用できる特例を紹介します。

住宅ローン控除

住宅ローン控除は、買い替えの際に「新しく買った住宅」に適用できる特例です。新しい住宅を、ローンを組んで購入した場合、住宅ローンに対して控除が適用されます。

住宅の取得日から10年の間、毎年末のローン残高の1%分を、所得税から控除できます。例えば住宅ローンの合計額が3,000万円だとして、毎月10万円ずつ返済するとしましょう。今回は、1月からローンの返済が始まるものとします。

1年目:2,880万円(ローン残高) × 0.01 = 288,000円(1年目の控除額)

2年目:2,760万円(ローン残高) × 0.01 = 276,000円(2年目の控除額)

3年目:2,640万円(ローン残高) × 0.01 = 264,000円(3年目の控除額)

…

10年目:1,800万円(ローン残高) × 0.01 = 180,000円(10年目の控除額)

今回は、合計で234万円の控除が受けられます。

なお、住宅ローン控除は「譲渡損失の損益通算・繰越控除」以外の特例とは、ほぼ併用できません。どの特例を使うのが最もお得なのか、よく考えてから適用しましょう。

住宅ローン控除の詳しい条件や、控除の限度額は、国税庁のWebサイトから確認できます。適用期間や上限額は変動することもあるので、買い替えの前にチェックしましょう。

No.1213 住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)

住宅の買い替えでは、特例を賢く使おう

住宅を買い替えると、必ず税金が発生します。税金をそのまま納めてしまうと、新しい住宅や新生活のための資金を確保しづらくなり、家計が圧迫されることもあるでしょう。

余裕を持った新生活を送るために、買い替えの際は特例を適用してください。ほとんどの場合、何かしらの特例は適用できます。まずは譲渡所得を計算し、自分たちにとって最もお得な特例はどれか見極めてください。

買い替えにより発生する税額に目安を付け、自分たちに合った特例を選ぶためには、住宅の査定は欠かせません。まずは査定し、住宅がいくらで売れるのか、具体的にイメージしましょう。

査定がまだの方、なるべく手間をかけたくない方におすすめなのが、最短1時間でマンションの査定・買取ができる「すむたす売却」というサービスです。

すむたす売却では、PCやスマートフォンから5つの項目を入力するだけで、24時間365日査定ができます。査定は最短1時間、査定価格が気に入ったら、最短2日でマンションを売却することも可能です。

面倒な手続きもなければ、売却を促す営業電話もかかりません。まずは気軽に査定し、住宅がいくらで売れそうなのか、目安を付けましょう。