- 離婚後に残りの住宅ローンは誰が負担するのか

- 住宅ローンが残った状態で離婚する際に確認すべきこと

- 離婚後の住宅のトラブルを避けるためにできること

住宅ローンは財産分与の対象外

まずは財産分与について説明します。

財産分与とは?

夫婦が離婚をする場合、婚姻期間中に築いた財産は平等に分配します。これを財産分与といいます。財産はそれぞれの収入や職業などにかかわらず、半分ずつに分けるのが基本ですが、話し合いによってその内容や方法を決定することもできます。例えば、貯蓄や自動車は夫、不動産は妻に分配するといった財産分与も可能です。

財産分与の対象となるのは、婚姻中に築いたプラスの財産で、住宅ローンのようなマイナスの財産(負債)は含まれません。また、相続した財産や結婚前にそれぞれが築いた財産、片方がギャンブルでつくった借金なども対象外です。

住宅ローンは負債ですが、住宅は資産でもあります。平等な財産分与のために、住宅を売却し、ローンを完済したのちに手元に残ったお金を二分割するのが一般的です。

財産を平等に二分割する際の例を3つ挙げます。

・財産が1500万円、住宅ローンの残債が1000万円の場合

1500万円から住宅ローンの残債を支払うと、500万円と自宅が残ります。自宅を売却し得られた資金と500万を合算し、それぞれに等分します。

・財産が300万円、住宅ローンの残債が1000万円の場合

300万円を住宅ローンに充てると、残債が700万円になります。自宅が700万円以上で売却できれば住宅ローンを完済し、手元に残ったお金を分け合います。

・住宅ローンが完済できない場合

財産と住宅を売却して得られるお金を合算しても住宅ローンの完済ができないこともあります。そのような場合は住宅を売却することはできず、どちらかが住み続けながらそれまでと同じように住宅ローンを返済していくことになります。

財産を等分したのちに、一方だけが住み続けると住宅の価値を得られるのが入居者のみになり不平等です。これを防ぐために、住宅の価値を不動産会社に査定してもらい、その金額の半分を、家を出ていく方に支払うという方法があります。

負債である住宅ローンは財産分与の対象外です。しかし、実質的には上記の例のように住宅ローンの残債も考慮して財産を分配します。

では、離婚後に住宅ローンが残る場合、金融機関に対して、住宅ローンの残額を支払う義務があるのはどちらでしょうか。

離婚後に住宅ローンの支払い義務を負うのはローンの名義人

住宅ローンを返済する義務は、ローンの名義人に課せられます。居住者でも登記簿上の名義人でもなく、「住宅ローンの名義人」であることに注意しましょう。

住宅ローンの名義人は、ローンを組んだ金融機関で確認ができます。中には名義人をひとりではなくふたりで立てる「連帯債務」をしている場合もあります。

また、住宅ローンを組む際に必ず必要になる「連帯保証人」にも注意しましょう。一般的に、住宅ローンの名義人には夫が、連帯保証人には妻がなっているケースは少なくありません。連帯保証人とは、名義人が住宅ローンの支払いを滞らせたり、支払いができなくなったりした際に名義人に変わって返済をする人のことです。

一度連帯保証人になってしまうとこのような責務が発生するので、そのリスクについてもきちんと理解したうえで、連帯保証人にならなければいけません。

連帯保証人を変える方法や、連帯債務の家の取り扱いについては、こちらの記事で詳しく解説しています。

離婚後の住宅ローンの残債は、誰が負担する?

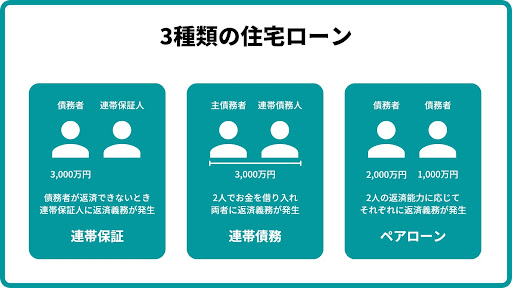

離婚後に誰が住宅ローンの残債を負担するのかは、どのように住宅ローンを組んでいるのかに応じて変わってきます。配偶者が連帯保証人の場合、配偶者が連帯債務者の場合、ペアローンの場合の3パターンに分け、誰がどのように住宅ローンの残債を負担するのか解説します。

配偶者が「連帯保証人」の場合

配偶者が「連帯保証人」の場合、離婚後の住宅ローンの残債は名義人が負担します。

連帯保証人とは、名義人が返済を滞らせたり、支払いができなくなったりした際に代わりに返済義務の生じる人のことです。名義人が返済をしてくれていれば、返済義務が生じることはありません。

配偶者が「連帯債務者」の場合

連帯保証人と異なり、連帯債務者には、名義人と同じように支払い義務があります。中には夫の収入だけでは住宅ローンが組めず、妻が連帯債務者となって住宅ローンの審査をクリアするケースもあります。

連帯債務者になると、名義人の返済状況にかかわらず返済義務が生じます。金融機関から支払いの通知も届くので、きちんと受け取るようにしましょう。

一度連帯債務者になると、外してもらうのは非常に難しいです。離婚後に金銭トラブルになってしまわないよう、金融機関や弁護士に相談をして、離婚後の住宅ローンの支払いプランを立てることをおすすめします。取り決めをするなら口約束ではなく、公正証書もきちんと作りましょう。

公正証書とは、法的な効力を持つ書類のことです。離婚後、住宅ローンの名義人が家を出ることになる場合、その人は新居で生活しなかが住宅ローンも返済することになるため、負担が大きく、住宅ローンの支払いが滞るケースがよくあります。公正証書でお金の支払いについて記載しておけば、約束を破った側の財産を差し押さえられます。

「ペアローン」の場合

ペアローンとは、夫婦それぞれで住宅ローンを組むことです。例えば、ペアローンで5000万円の住宅ローンを組んだとした場合、「夫は3000万円、妻は2000万円」のように、夫婦それぞれが1本ずつ住宅ローンの契約を結ぶのです。

ペアローンでは、夫婦がそれぞれの住宅ローンの連帯保証人になることを求められます。夫は3000万円の債務者であると同時に2000万円のローンの連帯保証人。妻は2000万円の債務者であると同時に3000万円のローンの連帯保証人となるのです。

離婚後の住宅ローンの返済については、それぞれが自分のローンを返済していきます。ただし、どちらか一方が返済をできなくなると、連帯保証人である人が返済義務を負うことになります。

住宅ローンが残った状態で離婚する場合の確認事項

住宅ローンが残っている状態で離婚をすることになったら、どのようなことに気をつければいいのでしょうか。注意点をきちんと確認しておかないと、離婚後の金銭トラブルに発展しかねません。

住宅ローンが残った状態で離婚する際に確認するべき主なポイントは、以下の4点です。

住宅ローンの名義人

離婚する前に、住宅ローンの名義人を確認しておきましょう。住宅ローンの返済責任は名義人にあります。夫婦のうちどちらに支払いの責任があるのかは明確にしておく必要があります。特に、どちらかが家に住み続けるのであれば必ず確認しておきましょう。

住宅ローンの残額

住宅ローンの残額がいくらあるのかについても確認が必要です。不動産売却をして一括返済をすることになっても、住宅ローンがいくらあるのか把握していなければ、売却益で残額を完済できるかわかりません。

残額については、住宅ローンの借入れをしている金融機関のWebサイトや、金融機関から年に一回郵送される残高証明書、借入後に送られてきた返済予定表の書類でも確認できます。

家の名義人

離婚時に家を売却をする場合、家の名義人も明確にしておかなくてはいけません。確認するだけであれば、法務局にて一般公開されている登記簿で確認できます。

不動産売却をする際には、名義人を証明できる書類も用意しておきましょう。法務局で登記簿謄本(登記事項証明書)を取得することで、現時点での名義人を証明できます。

家がいくらで売れるか

不動産売却をして住宅ローンを一括返済したいのであれば、家がいくらで売れるかを知っておく必要があります。住宅ローンの完済後に残ったお金は、離婚時の財産分与で分け合います。ローンを完済できるのか、財産分与でどのくらいのお金が残るのかを知るために、不動産会社で査定をして家の価値を調べましょう。

査定価格は、あくまでも売却価格の目安で、その価格で売れることを保証するものではありません。悪質な不動産会社では、自社と仲介契約を結んでもらうために、相場よりも高い査定価格をあえて提示することもあります。査定は複数の不動産会社に依頼し、極端に査定価格が高いところと低いところは避けるようにしましょう。査定価格が低すぎるところは、そもそも相場感がつかめていない可能性が高いので、こちらも避けるのが無難です。

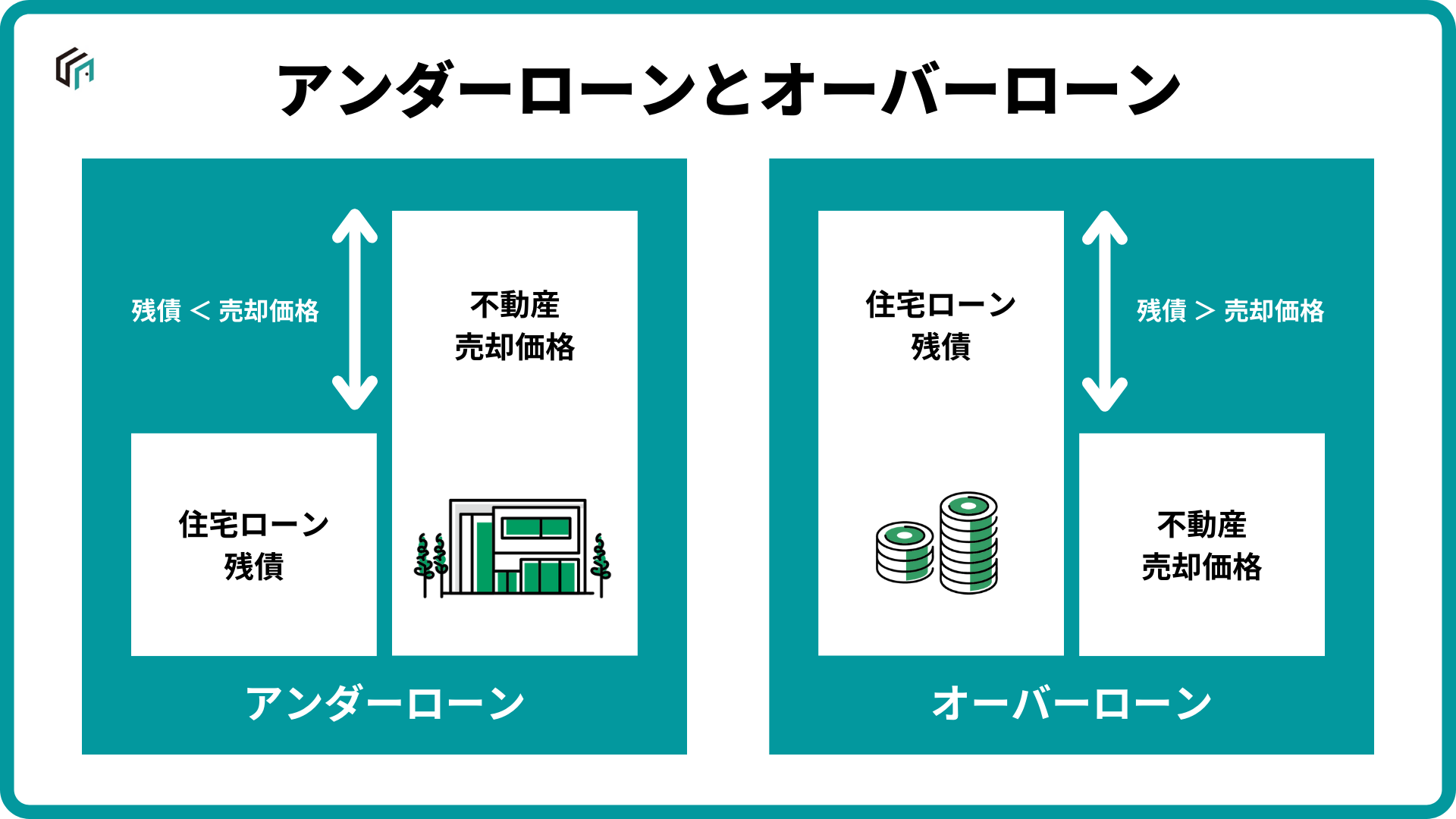

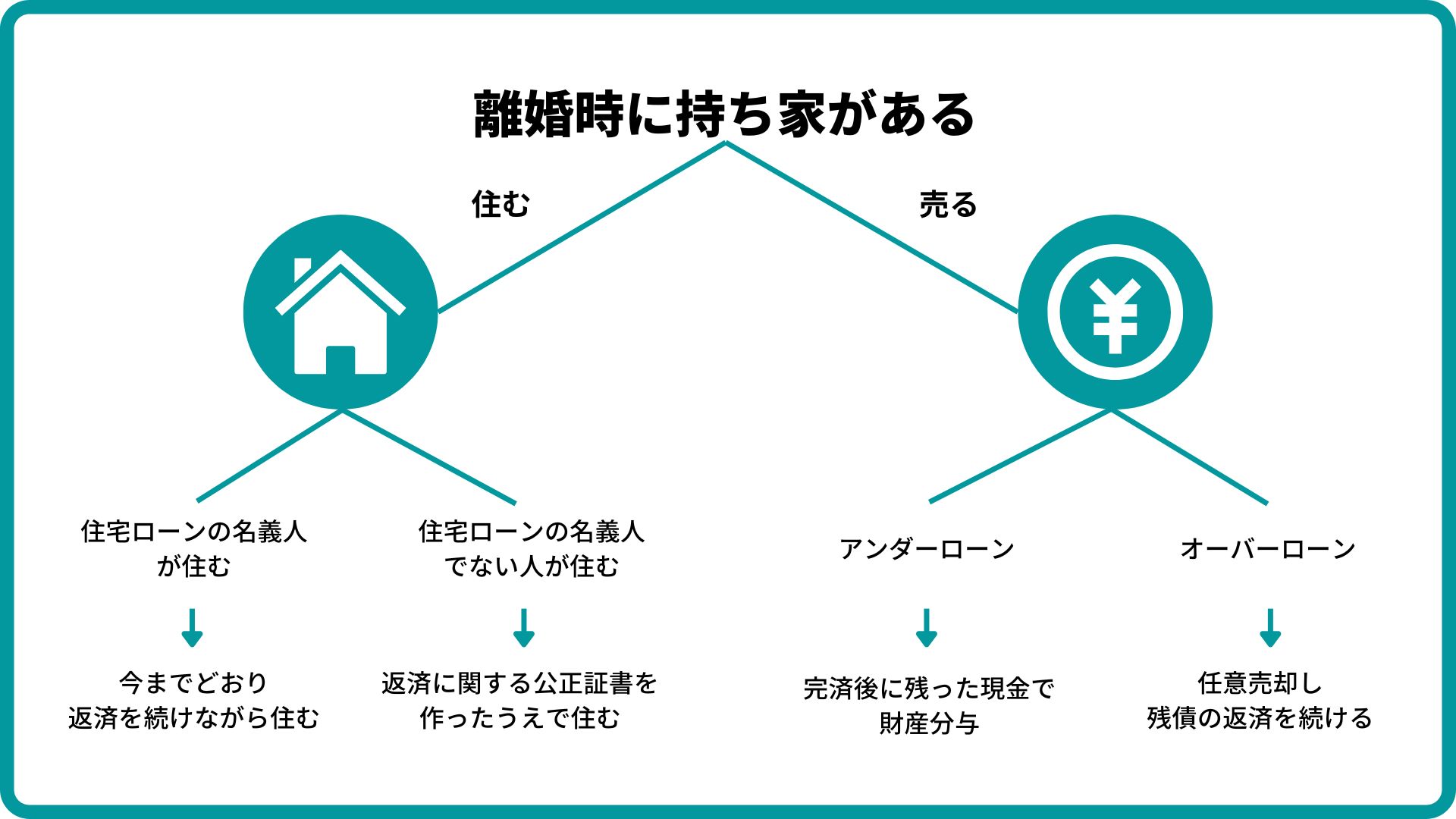

住宅ローンが残るかどうかで、離婚時の対応は変わる

所有している物件を売却し、その際に得たお金で住宅ローンの残債が完済できるかどうかにより、離婚時の対応は異なります。売却して得られるお金やその他の貯蓄などを充当しても住宅ローンが残る状態を「オーバーローン」といい、逆に住宅ローンが完済できる状態を「アンダーローン」といいます。それぞれ、どのような対応が必要になるのかを解説します。

売却しても住宅ローンが残る「オーバーローン」

物件を売却してもローンが残ってしまうオーバーローンの場合には、そもそも物件の売却は基本的にできません。そのため、夫婦のどちらかが住み続け、それまで通り住宅ローンを返済していくことになります。

ただし、オーバーローンであっても残債が少ないなどの理由で、住宅ローンを組んだ金融機関の許可が下りれば、売却可能です。このような売却方法を任意売却といいます。任意売却後に残った住宅ローンは返済する必要がありますが、残債が大きく減らせる点と、金融機関と相談の上、無理のない返済プランが組める点、残しているとトラブルの原因になりやすい住宅を所有しなくてよくなる点でメリットがあります

売却益で完済できる「アンダーローン」

売却益で住宅ローンを完済できるアンダーローンの場合、夫婦どちらかが住み続けても、家を売却しても構いません。金融機関に了解を得る必要もないため、自分たちのペースで不動産会社に相談することから始めてみてください。

住宅ローンがオーバーローンの場合

家を売却しても住宅ローンを完済できない状態を、「オーバーローン」といいます。オーバーローンでは夫婦のどちらかが家に住み続けるか、任意売却をすることになるでしょう。

どちらかが家に住み続ける

住宅ローンが残っていても、夫婦のうちどちらかがその家に住み続けることはできます。この場合、どちらかが住宅ローンと住居の権利を受け継ぐことになりますが、連帯保証や連帯債務は基本的に解消できません。住宅ローンの名義人が返済を滞らせることで、もう一方に債務が集中したり、家を失ったりといった事態も考えれます。

まずは、住み続けるのは住宅ローンの名義人なのか、そうでないのかを確認しましょう。

以下ではローン名義人を夫、連帯保証人を妻と仮定して、それぞれが家に住み続けるときの注意点を解説します。

住宅ローンの名義人が住み続ける場合

住宅ローンの名義人が、住宅ローンを返済しながらその家に住み続ける場合には、特に注意点はありません。しかし、住宅ローンの連帯債務者や連帯保証人がいる場合、これらの人にはそれなりのリスクがあります。

住宅ローンの名義人が返済を滞らせると、連帯債務者や連帯保証人に返済義務が生じるからです。一度決めた連帯債務者や連帯保証人を変えるのも難しいです。

また、家の名義が夫婦共同になっている場合には、「住宅ローン完済後の不動産の名義を、ローン名義人の単独名義に変更する」と合意を得ておく必要があります。この合意がないと、ローン完済後に家を売却する際、離婚後に元配偶者の同意が必要になってしまいます。

住宅ローンの名義人でない方が住み続ける場合

住宅ローンの名義人でない方の人が離婚後に家に住み続けることには、大きなリスクがあります。

住宅ローンの名義人が支払いを滞らせたり、支払いをしなくなったりした場合、家を強制立退させられるかもしれません。自分が暮らしていない家の住宅ローンの支払いを、生活が苦しくなったから放棄するというのは十分にあり得ることです。

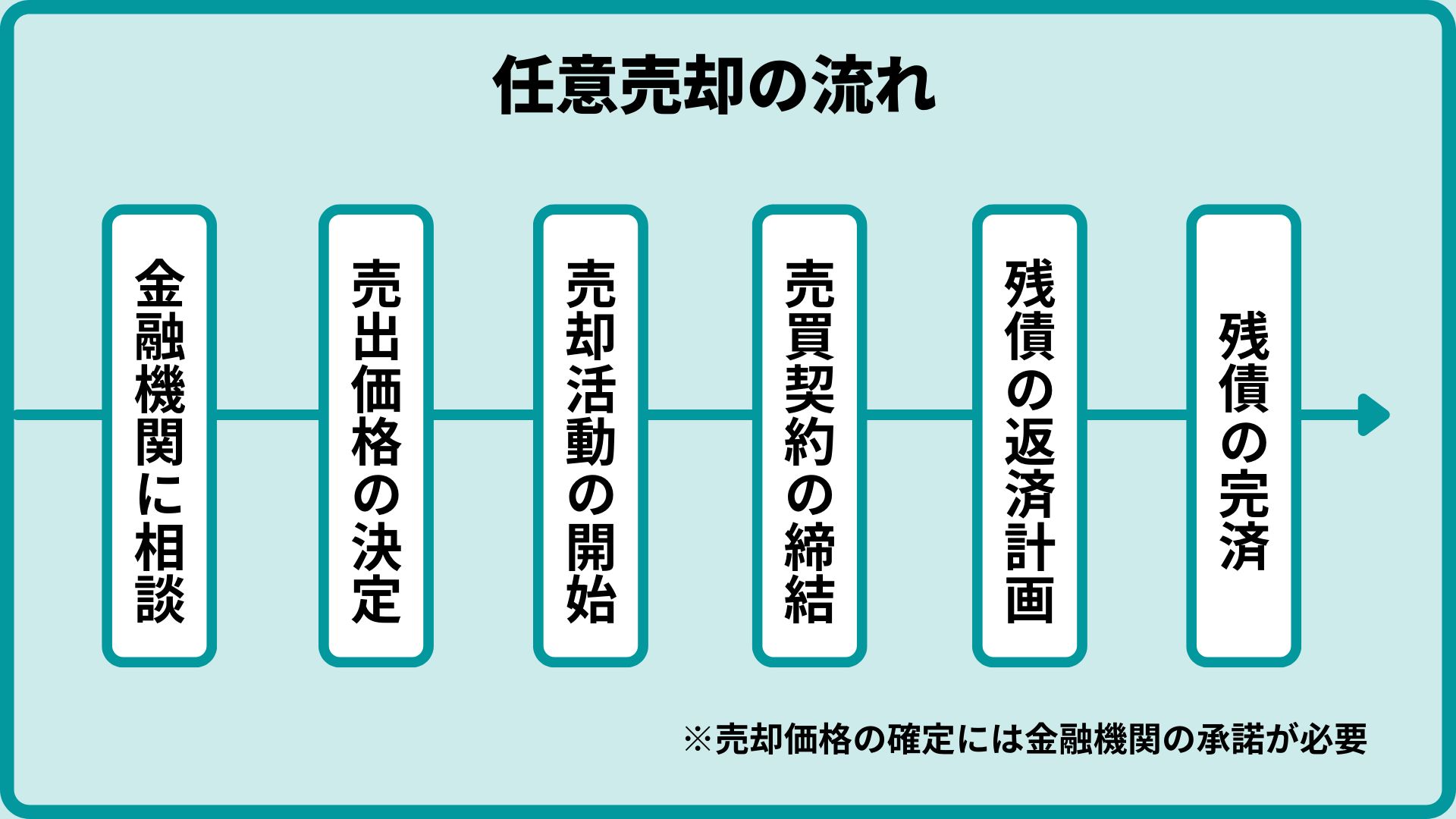

任意売却で家を売る

不動産査定額が住宅ローンの残債を下回ってしまった場合には、通常の売却方法は選べません。それでも売却したい場合には金融機関の許可を得て「任意売却」をすることになるでしょう。

任意売却により得られたお金の全部または大部分は、返済にあてることになります。そのうえで残ったローンは、新しく返済計画を立てたうえで返していきます。

しかし、任意売却は必ずしもできるものではありません。住宅ローンを組む際は、その住宅を担保にしてお金を借りているため、売却するとその担保がなくなってしまいます。そのことはお金を貸している金融機関にとってはリスクが大きく、住宅ローンを組んだばかりで残債が大きい場合などは、任意売却の許可が下りづらくなります。

任意売却できず、月々の住宅ローンの返済も滞ってしまうと、物件は競売にかけられます。任意売却では通常の売却と同様に一般市場で売りに出されるため、相場に沿った価格での売却が可能です。しかし、競売は入札方式のため、相場の6割程度の価格での売却となります。もちろん、競売後に残った住宅ローンにも支払い義務があり、基本的には一括返済を求められるため、結果として自己破産するしかなくなるケースも多くあります。

住宅ローンがアンダーローンの場合

家の売却益で住宅ローンを完済できる状態を、「アンダーローン」といいます。アンダーローンでは通常の方法で売却をするか、夫婦のどちらかが家に住み続けることになるでしょう。

家を売却する

アンダーローンの状態なら、通常の方法で家を売却できます。この場合、高く売れるが時間はかかる仲介業者と、早く売れるが売却価格は低くなる買取業者のどちらかを選ぶことになるでしょう。

【高く売れるが時間はかかる】仲介業者

家を高く売却したいのであれば、「仲介業者」がおすすめです。「この家に住みたい!」と感じる個人の買主を探してもらったり、取引を仲介してもらったりする方法です。

一般的な売却方法で、買主を探すのに時間はかかるものの、高額売却を目指せます。

長期的に売却活動ができる、なるべく高く売りたいという方には、こちらの仲介業者を通した売却がおすすめです。

【早く売れるが価格は低い】買取業者

とにかく早く売りたいという場合には、「買取業者」がおすすめです。買取業者は不動産を購入し、(リノベーションやリフォームで手を加えてから)別の個人への再販をする業者です。

買取業者の目的は「購入時と再販時の価格差による利益」であるため、売却価格は仲介の7割ほどになってしまうでしょう。

しかし、業者の提示する価格に納得さえできれば、すぐにでも不動産を売却できます。

離婚するまでに家の売却を済ませてしまった方が、トラブルは起こりづらいですし、精神的な負担もかからないでしょう。少しでも早く離婚したいというときは、買取業者を通した売却がおすすめです。

どちらかが家に住み続ける

アンダーローンの状態で、どちらかが家に住み続けるとなった際、どのような注意点があるのでしょうか。名義人が住み続ける場合と、名義人でない人が住み続ける場合に分けて解説します。

登記簿上の名義人が住み続ける場合

登記簿上の名義人が住み続ける場合、特に注意する点はありません。住宅ローンをきちんと返済しながら住んでいる分には、何も問題がありません。アンダーローンの状態である限り、途中で売却することもできます。

ただし、売却時には登記簿上のすべての名義人の同意が必要になります。登記簿上の名義が夫婦の共有名義であった場合には、売却の際には双方の同意が必要です。連絡がつかないなどのリスクがあるので、共有名義であるならば、離婚時に単独名義にする手続きをしておきましょう。

登記簿上の名義人でない方が住み続ける場合

登記簿上の名義人ではない方が住み続ける場合、万が一登記簿上の名義人が家を売却した場合、家から強制退去させられてしまいます。売却益で住宅ローンは返済できるため金銭的な心配はないかもしれませんが、いきなり住むところを取り上げられるリスクと隣り合わせの生活は不安も大きいです。住み続けるのであれば、登記簿上の家の名義は変えておきましょう。

また、住宅ローンを組む際は、住宅ローンの名義人が住むことがお金を借りる条件となっていることが多くあります。住宅ローンの名義人が家を出ると規約違反となってしまうことがあるので、金融機関に確認し、必要に応じて許可を得るようにしてください。

離婚後のトラブルを避けるためにできること

結婚していた頃に暮らしていた家をめぐり、離婚後にトラブルが起こるケースは少なくありません。離婚して新たな人生を歩み出しているのに、トラブルに巻き込まれてしまうのは嫌でしょう。

離婚後のトラブルを避けるための、4つのポイントをお伝えします。

オーバーローンでもアンダーローンでも、売却がおすすめ

住宅ローンがオーバーローンでもアンダーローンでも、家は離婚時に売ってしまった方がいいでしょう。家をそのままにしてどちらかが返済を続けたり、住み続けていたりすると、「やっぱり自分も家が欲しい」「返済が滞ってしまう」などのトラブルに発展しかねません。

物件を売却して現金化し、離婚時にきれいに分け合ってしまえば、このようなトラブルは起こりません。

ただし、オーバーローン時の売却(任意売却)には金融機関の許可が必要な点は注意してください。また、売却後に残る住宅ローンはどのように支払っていくかの話し合いも必要でしょう。住宅ローンは負債であるため財産分与の対象外ですが、売却後に住宅ローンの名義人だからといって住んでもいない物件のローンをひとりで返済し続けるのは、不平等だと言えるからです。

公正証書を作る

公正証書を作るのも、離婚後のトラブルを避ける方法のひとつです。公正証書とは、離婚時に交わした取り決めについて、内容を公的に証明する書類のことです。

公正証書には通常、法的拘束力はありませんが、裁判になったときにある程度の効力を発揮します。「言った」「言わない」で揉めることはあるかもしれませんが、それは公正証書により証明できます。

ただ、裁判さえすれば、公正証書に書かれたことすべてが認められるわけではありません。法的に見て正しい内容は認められるでしょうが、そうでない内容について、強制力をもたせることはできないでしょう。

ただし、公正証書の記載方法によっては、法的拘束力を持たせることもできます。公正証書には所定の形式があり、専門性が高いため、将来的なトラブルを避けるためにも司法書士に依頼して作成してもらうことをおすすめします。

住宅ローンを単独債務のものに借り換える

離婚後、特にトラブルになりやすいのが、住宅ローンの連帯保証人問題です。債務者が返済を滞らせた場合、離婚をしているのにもかかわらず、連帯保証人が返済義務を負うことになってしまいます。

このようなトラブルを回避するために、住宅ローンが単独債務のものに借り換えた方がいいでしょう。単独債務のものに切り替えれば、万が一返済が滞ってしまっても、自分やもともとの連帯保証人に返済義務が移行することはありません。

ただし、審査がかなり厳しいです。借り換えを希望する方には、事前に金融機関に相談することをおすすめします。

離婚時の住宅ローン問題は、不動産会社に相談しよう

住宅ローンが残っている状態で離婚をするには、不動産を売却したいのか、住み続けたいのかを起点に、どのように対応していくかを決めましょう。トラブルになりにくいのは不動産を売却して出た利益で住宅ローンを完済して、残りを財産分与する方法です。

そのためにも、まずは不動産査定をして今の家にいくらくらいの価値があるのかを調べていきましょう。そんなときにおすすめなのが、すむたすです。すむたすでは、最短1時間で独自のAIや専門知識をもとに査定額を提示します。さらに最短2日で売却現金化できるので、不動産売却が間に合わないから離婚を延期しなくてはいけないとはなりません。早期売却ができるので、ぜひ一度査定してみてはいかがでしょうか。